本記事ではこのような疑問を解決できます。

本記事で分かること

- 融資申込で必ず作成する借入申込書の書き方が分かる。

- 私が勤務していたころに実際によくあった不備の例なども交えてご紹介。

- 不備のない借入申込書が作れ、日本政策金融公庫との余計なやり取りがなくなる。

《推奨》ネット申込みなら借入申込書の作成は不要!

もしもあなたがインターネットが自由に利用できる環境にいるならば、ネット申込みがおすすめです。

なぜオススメかというと・・・

このように、ネット申込みのほうが手軽に融資申込みをすることができますので、本記事で注意点を理解したうえで、ネット申込みを進めていきましょう!

ちなみに、ネット申込みの場合でも、入力する内容は本記事で紹介するものと同じになります。

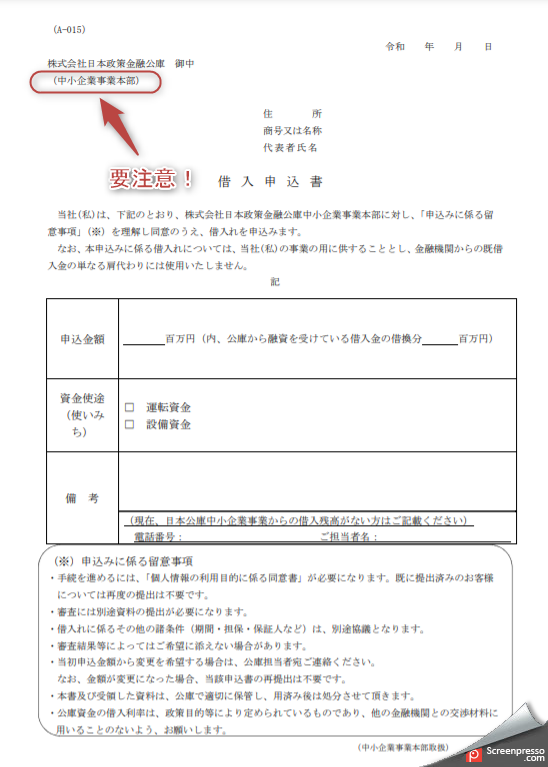

借入申込書は公庫HPからダウンロードしよう

本記事では借入申込書の書き方と注意点について、僕が勤務していたころに実際によくあった不備の例なども交えてお伝えしていきます。

不備があると申込の受付がされず、審査面談や融資実行も後ろ倒しになります。

この記事でしっかり理解して借入申込書を作成していきましょう。

最寄りの支店へ行けば紙の借入申込書を受け取ることができますが、「記載を誤ってしまう」「わざわざ取りに行くのが面倒くさい」などを考えると、日本政策金融公庫のHPからPDFをダウンロードするほうが簡単です。

次からは借入申込書を順に見ていき、注意点についてご紹介していきます。

借入申込書の書き方

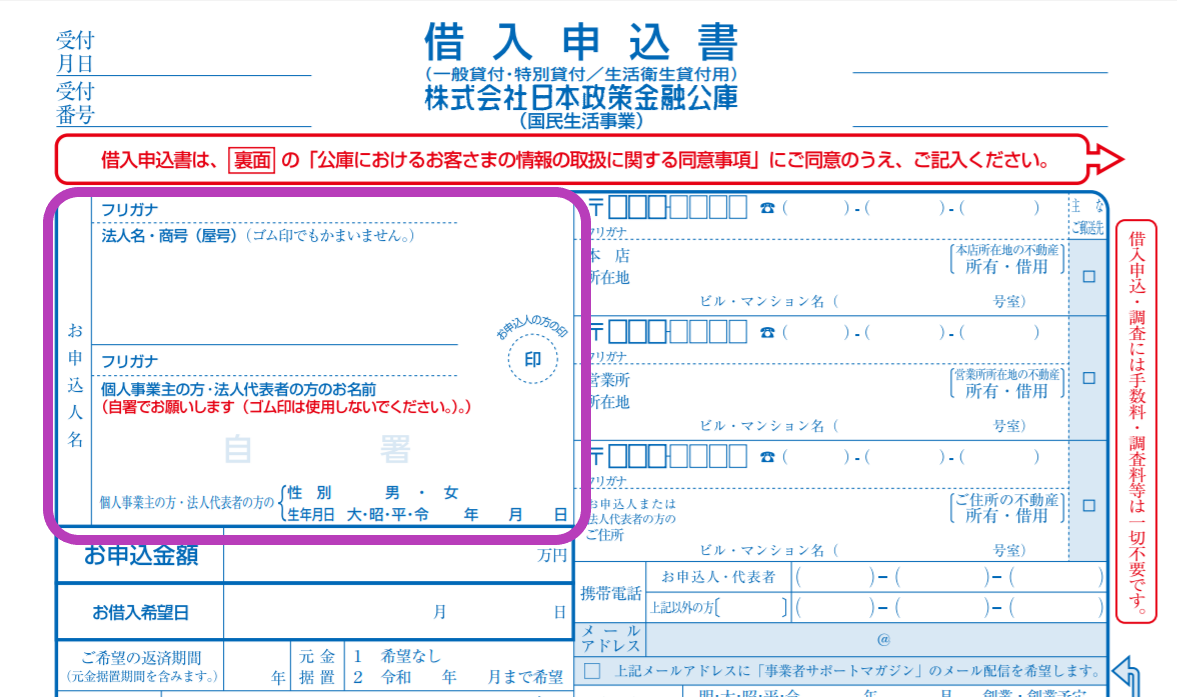

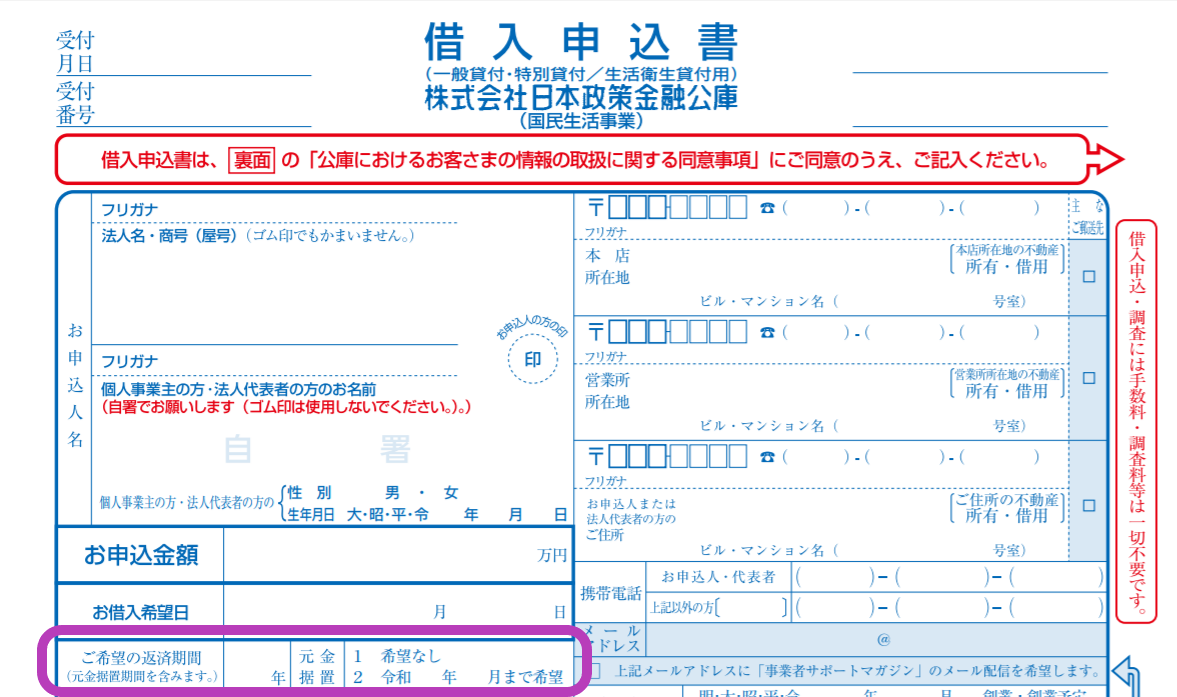

申込人名

法人の場合は法人名と代表者名、個人事業主の場合は屋号と個人事業主の方の名前を記載して印鑑を押しましょう。

赤字で記載がありますが、

楽をしようとゴム印を押してしまうと、残念ながら不備として取り扱うことになります。

ちなみに印鑑は実印でなくても大丈夫です。

法人ならば法人の印鑑、個人事業主ならば個人の印鑑を押すようにしましょう。

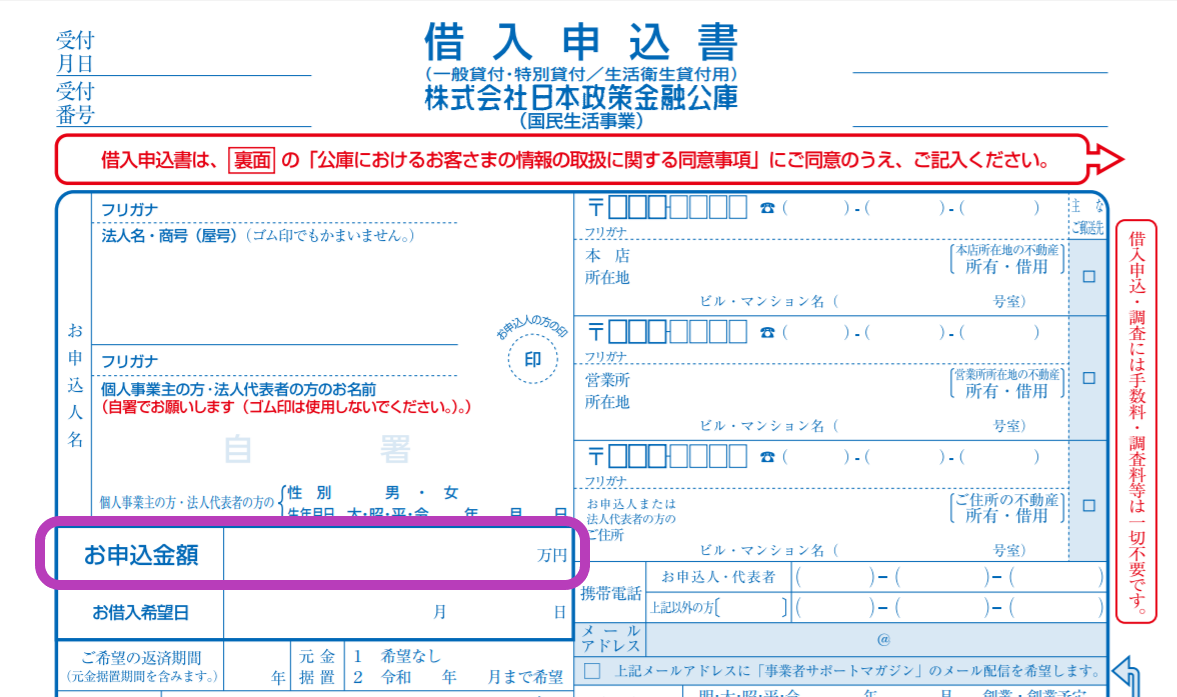

申込金額

ここでの注意点は空欄にはせずに、必ず希望金額を記載するようにしましょう。

「いくらまで借りられるか分からないから、とりあえず空欄にしました。」という申込みがよくありましたが、これでは審査担当者も判断することができません。

申込金額が空欄だと支店での申込の受付作業ができず、不備として扱われてしまうのです。

そして、注意点をもう1つ!

1,000万円と書いておけば、本当に必要な700万円は決まりやすくなるだろうと考えたりしていませんか?

これ、全く意味がありません!!

審査担当者は、申込書に書かれた希望金額の使い道が妥当なのかどうかを審査で判断します。

そこまで資金が必要ないと判断されれば減額されますので、事前に必要な金額を見定めたうえで記入するようにしましょう。

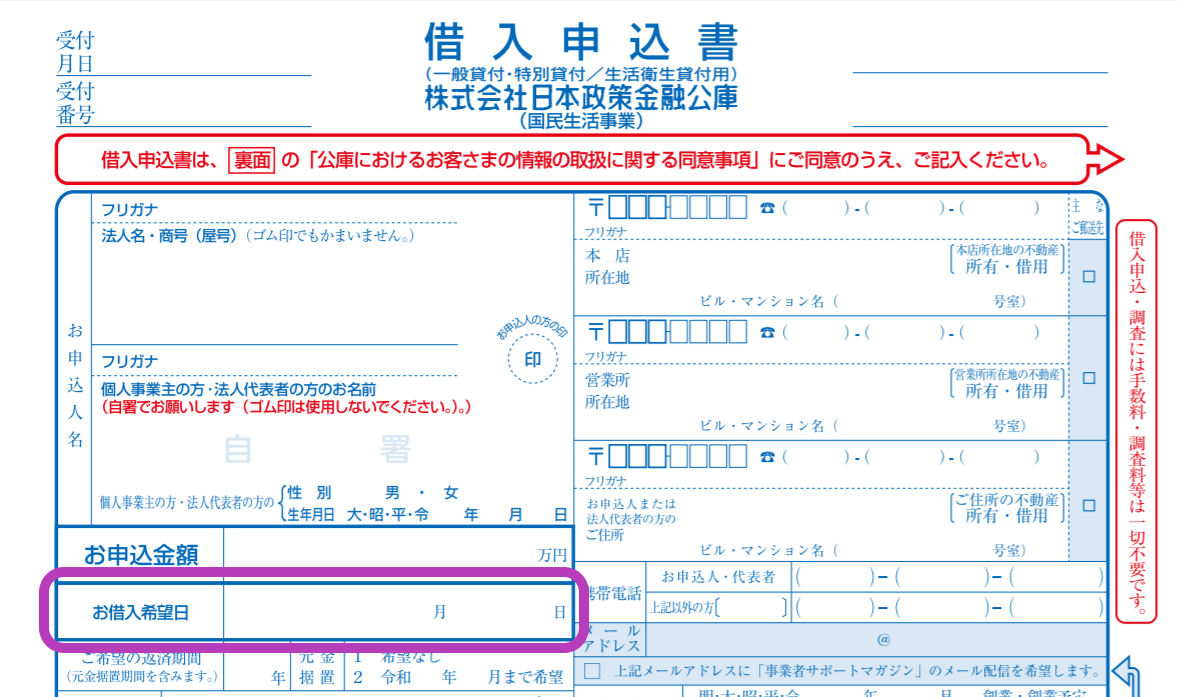

借入希望日

いつまでに手元に資金が欲しいかを記載しましょう。ただ、あくまで希望であることに注意しましょう。

一般的には申込から融資実行までに1ヶ月ほど時間がかかりますので、これを把握したうえで希望日を記入するようにしていきましょう。

返済期間・据置期間

返済期間や据置期間は融資商品で上限が決まっているので、その範囲内で記入するようにしましょう。

融資制度の一覧はこちら(公庫HPに飛びます)からどうぞ。

という事業者も多いかと思います。

参考までに目安をお伝えすると、

が一番多いケースです。

日本政策金融公庫のHPのなかに返済シミュレーションのページがありますので、希望金額や返済期間、据置期間を入力してみて、事業の利益から返済ができる計画になっているのかをシミュレーションすることも大切です。

据置期間は3~6ヶ月が一番多いですのでこれもまた参考にしてみてください。

据置期間を希望する場合は注意があります。

例えば、返済期間が5年間で据置期間を6ヶ月とすると、6ヶ月の後に5年間で返済(つまり60回払い)とはなりません。

据置期間6カ月の後は54回払となり融資をしてから完済するまでが5年間という考え方になるのです。

「思っていたよりも毎月の返済額が大きくなっている!」と戸惑ってしまわないように注意しておきましょう。

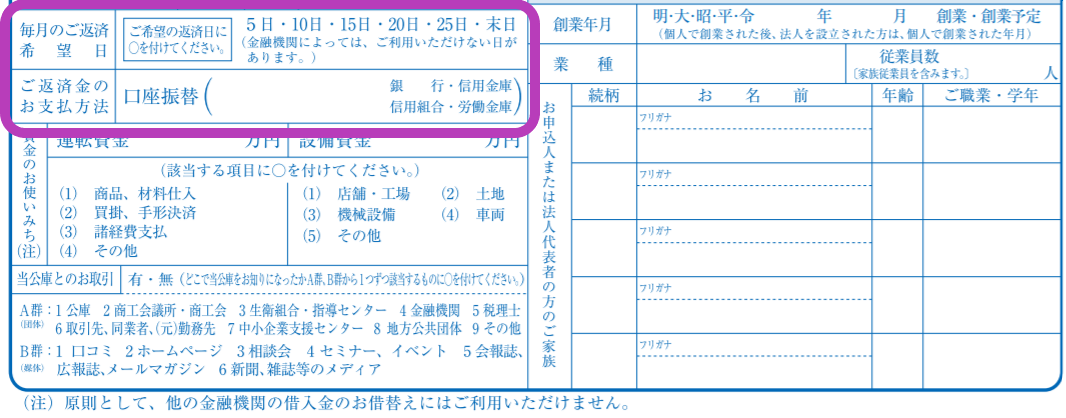

返済期日・返済方法

返済期日や引落口座の金融機関はひとまず希望を記載しておきましょう。

日本政策金融公庫からいろいろ言われることはありませんが、金融機関によっては引落に対応していない期日が実はあります。

この場合担当者から返済期日か引落口座を変えてもらうよう言われますので、地銀・信金・信用組合を引落口座に指定する場合は心に留めておいてください。

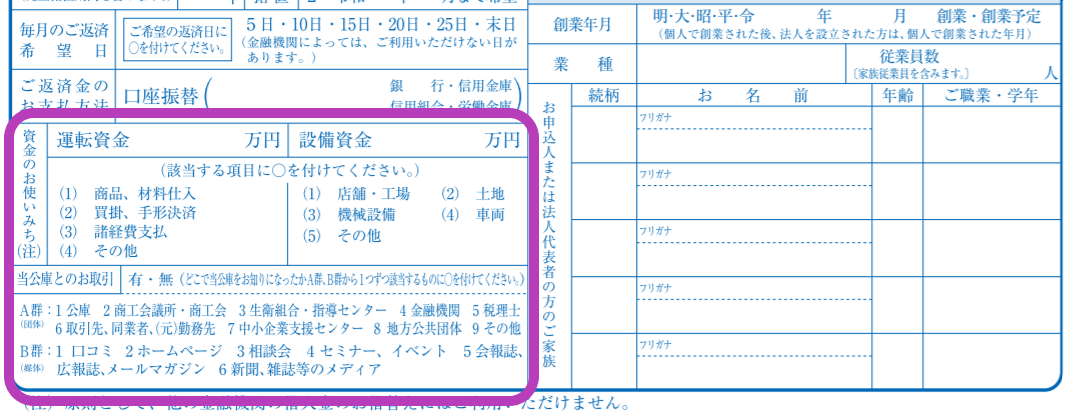

資金の使い道・申込経路

資金の使い道はざっくりで構いませんので、運転資金と設備資金の内訳やその使い道に当てはまるものに〇をつけましょう。

申込に至った経緯も簡単に〇を付けておきましょう。

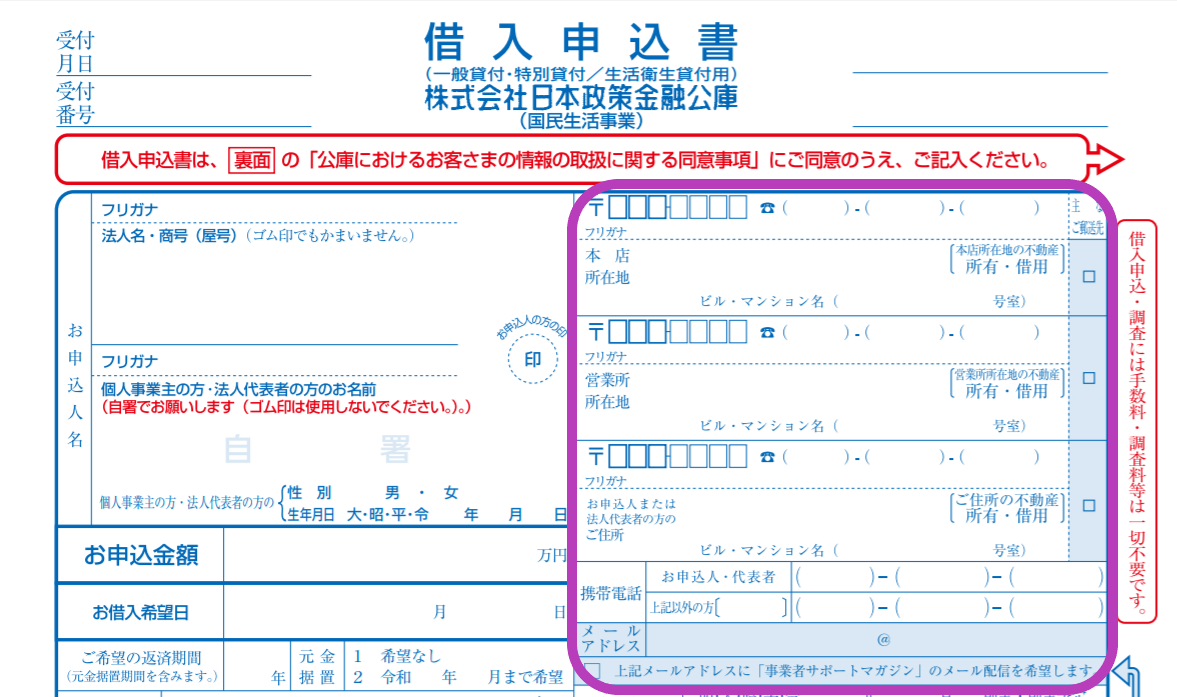

住所・連絡先

3つも住所の記入欄があり混乱してしまいますが、以下のように覚えておきましょう。

法人で本店所在地や代表者の自宅以外に店舗がある場合は3段すべてに記入することになります。

また自宅が本店所在地の場合は1段目に記載して、3段目を「同上」としても問題ありません。個人事業主で自宅が事務所の場合は3段目だけの記載になります。

よくある忘れられるところですが、今後の契約書など郵送を希望する住所のチェックを忘れないようにしましょう。

携帯電話の連絡先は連絡が繋がりにくいときのために記載しておくと担当者としては助かります。メールアドレスは書いても書かなくても大丈夫です。

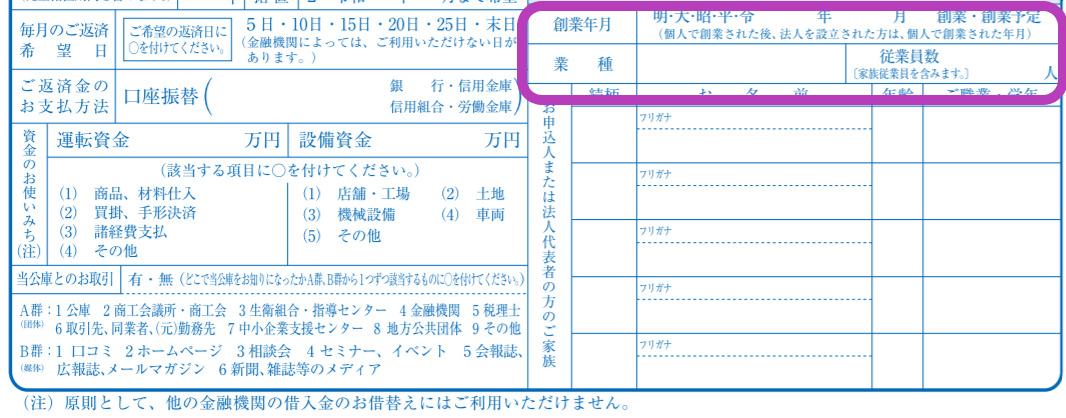

創業年月・業種・従業員数

法人の設立前に個人事業主として事業を営んでいた場合は、個人事業主として創業された年月日を記載するようにしましょう。

業種についてはある程度イメージできるように記載してもらうと、担当者は非常に助かります。

例えば、飲食業とだけ書くのではなく「飲食業(イタリアン)」や「飲食業(海鮮居酒屋)」などとしておくと、担当者はスムーズにあなたの事業内容を理解できます。

従業員数はご自身を除いた人数を記入するようにしましょう。

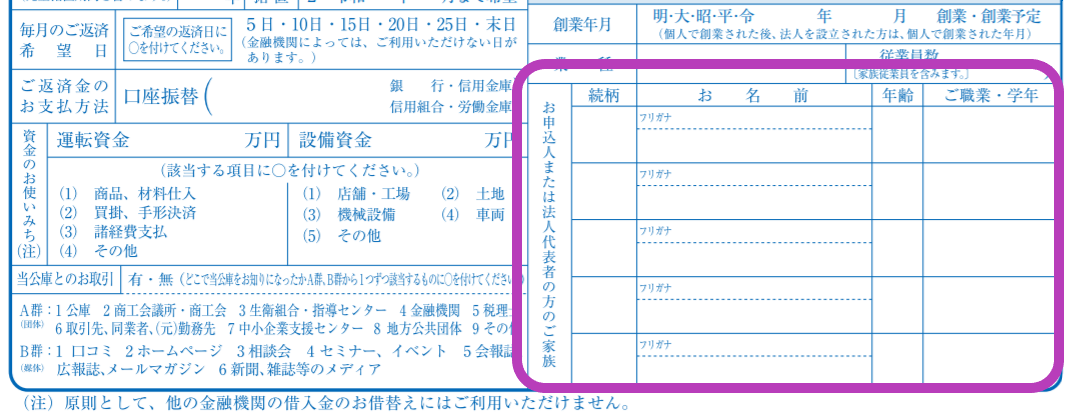

家族欄

ここでは、ご自身は含めても含めなくてもどちらでも構いません。家族をどこまで記載するかですが「生計をともにしている方」を記載するようにしましょう。

と思われるかもしれません。

もちろん審査で判断を下すために必要な情報がここに眠っているので、審査担当者は確認しています。

1つは家計負担がどれくらいで、返済のあてがあるのかを確認しています。

法人なら役員報酬を、個人事業主なら所得を事業から得て生活費として使うことになります。

その生活費が月いくらなのかを家族構成から推測し、家計が破綻しない事業プランなのかを審査担当者は見極めています。

例えば配偶者が医師など高所得が見込める職業であれば、「最悪はここから融資金を回収できるな。」と審査担当者は心の中で考えています。

また、事業が上手くいかず公庫への返済負担を捻出できないとき、家計を支える以上の所得があれば、そこから返済を滞らずにできるだろうと考えられるのです。

もう1つは家族の理解があるのかを確認しています。事業を始めるとなると、苦しい局面がほぼ必ずありますね?

その局面を乗り越えるときに家族の協力は必要不可欠で、配偶者がいる場合は「理解を得られているのか?」を面談時に確認されることがあります。

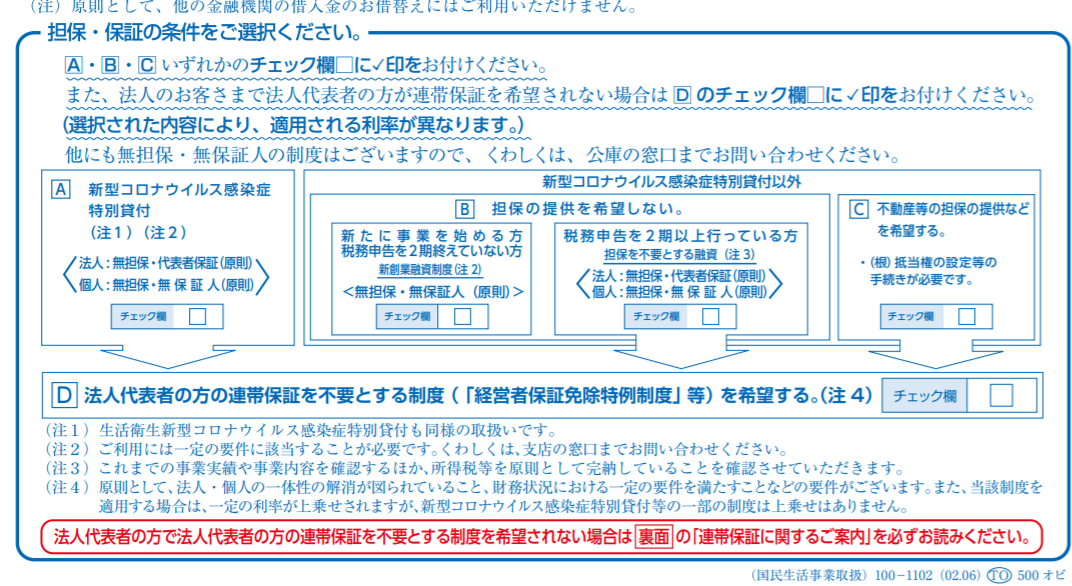

担保・保証

不動産などの担保を提供するかどうか、さらに税務申告を2期以上終えている事業者は法人代表者の連帯保証を免除とするかどうかを検討し、希望するものにチェックを入れましょう。

最後の連帯保証を免除とするもの(経営者保証免除特例制度)は注意書きにもあるように、連帯保証を免除するためにはいくつかの条件を満たす必要があります。

連帯保証免除を希望しても断られることもありますので、ここは注意が必要です。

借入申込書を印刷するときにも注意!

借入申込書の記入についてはこれで完璧にこなせると思いますが、注意してほしいことがもう一つあります。

それは借入申込書の2ページ目も忘れずに印刷して提出することです。

実はこの2枚目もないと不備として取り扱われることになります。

これで不備扱いされるのは本当にもったいないので、気を付けるようにしましょう。

他の書類も作成していこう

借入申込書の準備ができましたら、最重要申込書類である「創業計画書」「企業概要書」の作成に取り掛かりましょう。

これらの書類を作成するうえで気を付けたいことも紹介していますので、一つひとつ確認しながら作成を進めていきましょう。

こちらもCHECK

-

-

企業概要書の書き方を大公開【簡潔さがポイント】

続きを見る

融資の流れ全体を把握したい場合はこちらからどうぞ。

こちらもCHECK

-

-

【まずは相手を知る】申込~融資実行までの流れと注意点

続きを見る