本記事ではこのような疑問を解決できます。

本記事で分かること

- 自力ではちょっと大変な企業概要書を負担なく作成できるようになる。

- 担当者に評価されやすい企業概要書を作成できる。

あなたの事業内容を簡潔に伝える書類

書類はHPからダウンロードしよう

すでに事業を営んでおり、日本政策金融公庫へ初めて融資の申込をする場合には企業概要書が必要になります。

企業概要書は支店で用紙をもらうことができますが、文章を推敲することを考えると日本政策金融公庫HPよりダウンロードするほうが得策です。

Excel形式があるので、迷わずExcelでダウンロードして書類を作成するようにしましょう。

正直なところ直接ペンで記入された書類は文字が見にくいことがありますので、PCで作成された企業概要書の方が僕自身、融資審査をしているときは読みやすかったです。

企業概要書の記入例はある?

これから企業概要書を作成していくにあたって、見本となるものがあると作成しやすいと感じるかと思います。

そのような期待を抱きながら日本政策金融公庫のHPを見ると、9業種の企業概要書の記入例が公開されています。

「記入例を作成するにあたってなぜこの業種を選んだのか?」と感じるものもありますね…

見本となるものを見つけたあなたは、

と思われるかもしれません。

記入例をマネして企業概要書を作成しても、むしろ記入例のマネをすると融資に落ちやすくなることすらあります。

記載例を見るだけではどんなところに注意して作成すればいいのかが分かりません。

また、記載例のアップデートがなされていないためか、記載例の業種も利用価値が高いものではないです…

あくまで企業概要書作成のイメージを把握するためのものとして参考にしてもらえればと思います。

企業概要書を作成するうえで必要なことは、この記事で全部ご紹介していきます。

企業概要書の目的は事業概要を伝えること

担当者が融資をするかどうか審査するためには、当然ですがどのような事業をしているのかを把握することから始めます。

そしてどのような事業内容かを理解するために、割く時間はできるだけ短くしたいと担当者は考えます。

基本的にはあなたと担当者が面談するのは一度だけになりますので、担当者としては面談前の段階である程度事業内容を把握しておき、面談時には検討するうえでより踏み込んだお話をあなたとしたいと考えています。

もし事前に提出された書類が事業のイメージが全く湧かないようなものであれば、面談では事業把握に大部分を取られてしまいます。

面談後に何度も担当者とやり取りする必要が発生し、融資の検討に本来必要以上の時間が掛かってしまうことになります。

あなたがスムーズに融資審査を進めてほしいと思っていると同時に、担当者もできればスムーズに審査を進めて事業者の期待に応えたいと思っています。

企業概要書を丁寧に作成することは迅速に資金調達を完了させることに繋がるのです。

企業概要書の書き方

ここからは企業概要書の各項目を記入する際に気をつけたいことをご紹介していきます。

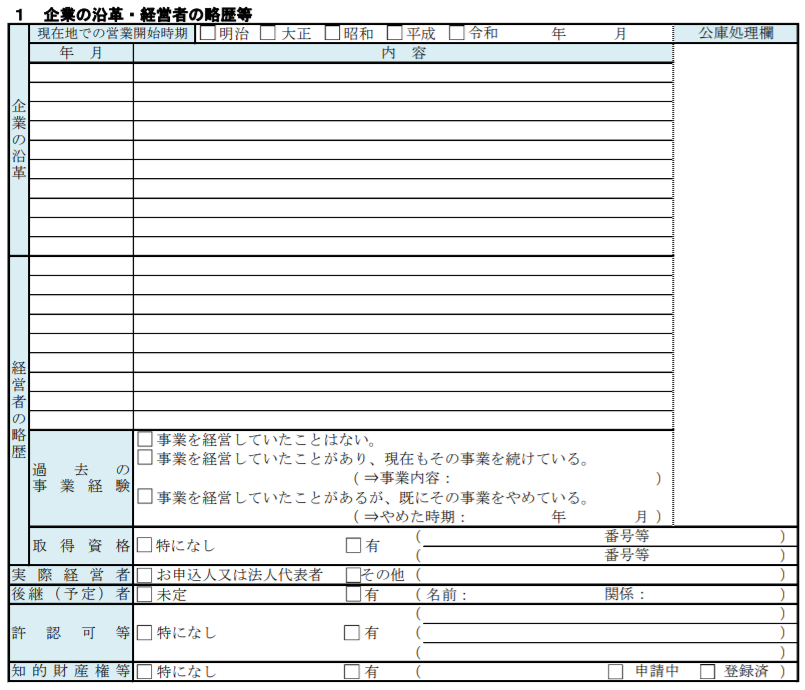

企業の沿革・経営者の略歴

まずは企業の沿革を記載することからスタートします。

と思われるかもしれません。

ここでは企業として大きな出来事を記載しておきましょう。

記入欄は比較的大きく取られていますが、僕が融資審査をしていて欄が埋まるほど記入されたものはそこまで多くありませんでした。

経営者の略歴には、現在の事業を始めるまでにどのような経歴なのかを記載しておきましょう。

できれば学校を卒業してから現在までを書いてもらえると担当者は助かるはずです。

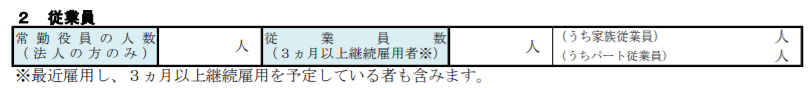

従業員

従業員数の欄は企業概要書の通りに記入すれば問題ありません。

ここで見られているポイントは、

- 事業計画に対して、雇用する従業員が多くないか?

- 家族従業員がいるのか?(家族従業員がいれば、事業の利益だけで家計を賄う必要がないと判断できる。)

などです。

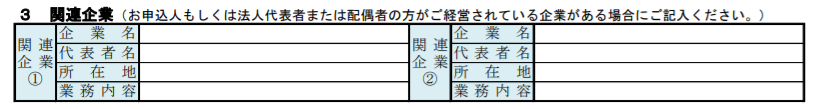

関連企業

日本政策金融公庫では、以下のように関連企業を定義しています。

これらに該当する企業がある場合はこちらに記載するようにしましょう。

なぜこのような記載欄があるのかと言いますと、日本政策金融公庫の与信は関連企業すべてを一体として見るからです。

もう少し分かりやすく書くと、どれだけ融資できるかというラインをそれぞれの企業で設定しているのではなく、関連企業すべてを合算していくらと考えているのです。

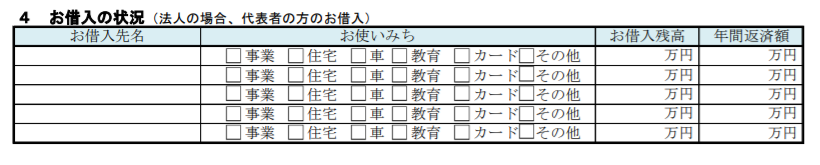

借入状況

ここでは他の金融機関からの事業融資、代表者個人の住宅ローンや教育ローンなどがある場合に記載しましょう。

ここに記載しなくても個人信用情報で丸裸にされますので、隠そうと思っても無駄です!

こちらもCHECK

-

-

日本政策金融公庫はブラックでも貸してくれる?

続きを見る

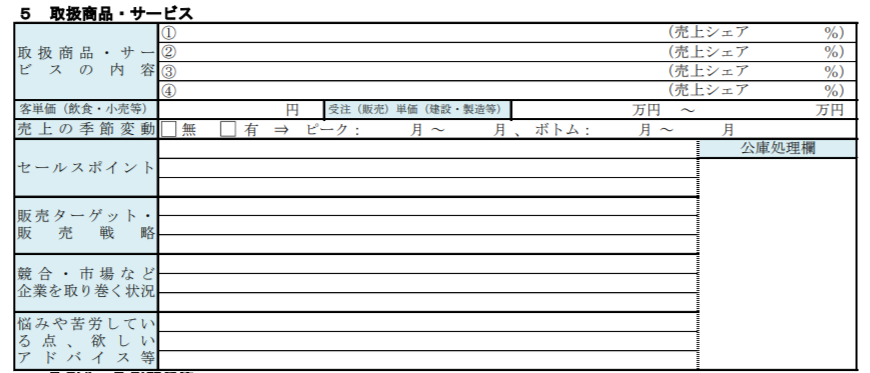

取扱商品・サービス

ここが企業概要書で最も重要な部分になります。

「セールスポイント」は、他の企業のものと比べたときのあなたの商品やサービスの強みを記載しましょう。

自身の商品やサービスを選んでもらうために日頃から考えを巡らせているところだと思いますので、それらをこの記載欄に収まるようにコンパクトにまとめましょう。

次の「販売戦略・販売ターゲット」は、あなたの商品やサービスをどんな人に提供しているのか、そのターゲットに売るためにどのような施策をやっているのかを記載しましょう。

飲食業等の個人向けの事業で多いのですが、

と記載されたものをよく見かけます。

SNSは費用をかけずに認知度を上げることができ、とても有用なツールです。

ただ、「どのようにSNSを運用して、集客(=売上高)に繋げるつもりなのか?」まで具体的に考えておかないと、担当者としてはプラスに評価しづらいことがありました。

その下の「競合・市場など企業を取り巻く状況」は上の2つと比べると少し書きにくいかもしれません。

具体的には周辺に競合他社があるのかどうか、あなたの事業を脅かす脅威が出てきているのか、セールスポイントで記載した差別化のポイントが上手く機能しているのかなどを記載していきましょう。

またこの部分全体に言えることなのですが、担当者が読んで理解できるように文章を作ることを心がけましょう。

例えば、企業概要書を作成する際は「専門用語」を使わないように意識しましょう。

審査担当者はどの分野についても知識が豊富にあるわけではありません。

このため書類に目を通しただけでは事業内容を把握できず、事業内容を把握することに時間が掛かり、審査がスムーズに進まなくなってしまいます。

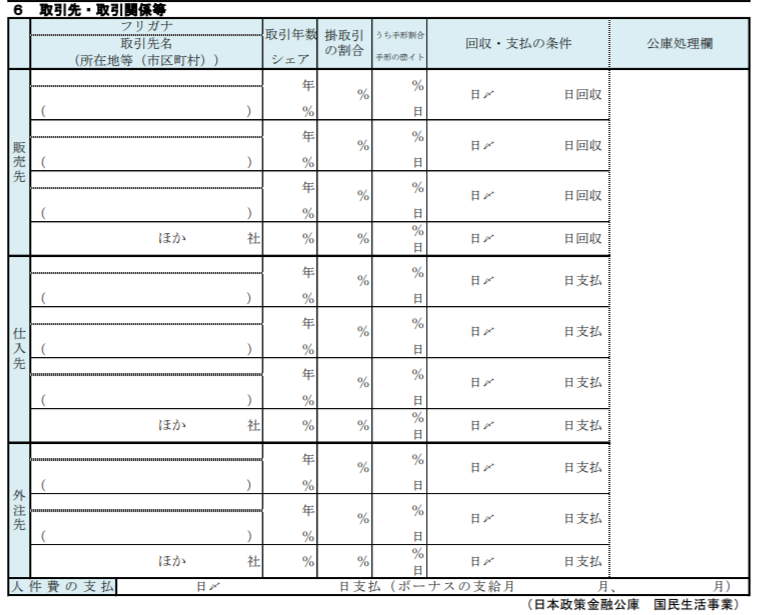

取引先・取引関係

ここでは「掛取引」「手形のサイト」「回収・支払の条件」が理解しにくいかもしれません。

掛け取引というのは、商品やサービスの提供時にお金を受け取らずに決められた期日までに後日支払ってもらうことをいいます。

このような取引がその取引先との取引のなかでどれくらいを占めているのかを記載します。

手形のサイトは「手形を出した日から支払期日までの期間」のことです。

手形取引がないならば、ここは記載しなくても大丈夫です。

最後の回収・支払条件は、各取引先ごとにどのような条件で売上の回収や仕入などの支払いをしているのかを書いてもらいます。

担当者はここに書かれた取引条件をもとに必要な運転資金がどれくらいなのかを算出して、審査の材料にしています。

他の書類も作成していこう

本記事では企業概要書の書き方や注意しておきたいことをご紹介しました。

このほか借入申込書の準備がまだならば、こちらの記事を参考に作成しましょう。

こちらもCHECK

-

-

日本政策金融公庫の借入申込書の書き方【意外と大事】

続きを見る

必要書類を提出したら、次は担当者との面談に備えましょう。

こちらもCHECK

-

-

審査面談での注意点を把握しよう【注意点多数】

続きを見る

動画で理解したい方はこちら