本記事ではこのような疑問を解決できます。

本記事で分かること

- 実際に日本政策金融公庫で創業融資の審査で断っていた理由を公開。

- 落ちる理由を事前に知ることで、創業融資の通過率を極限まで引き上げることができる。

本記事を執筆している私は、日本政策金融公庫(国民生活事業)に勤めていた元職員です。

審査担当者として数多くの業種の融資審査を担当し、創業融資の融資審査も数多く担当してきました。

と考えていたため、創業予定者をできるだけ後押しするように融資を実行してきました。

そんな私でも創業融資でお断りしたこともあります。

この記事では実際に創業融資の審査をしていた元職員が融資を断った理由について、さらに審査に落ちる理由の対策を紹介します。

(※実際にはここに挙げる理由1つが要因となっているわけではなく、複数の理由が重なり合って融資を断るに至ることがほとんどです。)

よくある創業融資の落ちる理由

自己資金が少ないorゼロ

日本政策金融公庫は自己資金の有無から創業に対する覚悟や創業までの計画性を判断しています。

自己資金を出さない創業計画は、

と疑ってかかります。

この時点で、審査担当者の気持ちはネガティブの方に傾いています。。

さらに創業にあたっての資金をほとんど準備していないことから、

と担当者に判断されてしまい、経営者としての資質が不十分だと認識される場合もあります。

対策:自己資金を貯める(コツコツ貯めた預金通帳は強い武器!)

と疑問に思う方もいらっしゃるかもしれません。

ずばり、自己資金は創業計画資金の20%を用意しておけば、ここでマイナス評価されることはないかと思います。

(例えば、総額1,000万円の費用がかかる計画ならば、200万円は自己資金を用意する。)

この創業計画資金の20%の根拠は、日本政策金融公庫が毎年公表している「新規開業実態調査」というレポートに『日本政策金融公庫の創業融資先の自己資金の割合の平均値が約20%』であることが記載されているのです。

このほかにも新規開業実態調査には、創業融資を受けるときに知っておくと良いことが満載です。

2021年度新規開業実態調査から分かることを以下の記事で紹介しています。

こちらもCHECK

-

-

【2021年度版】公庫の新規開業実態調査を活用して創業融資を攻略しよう!

続きを見る

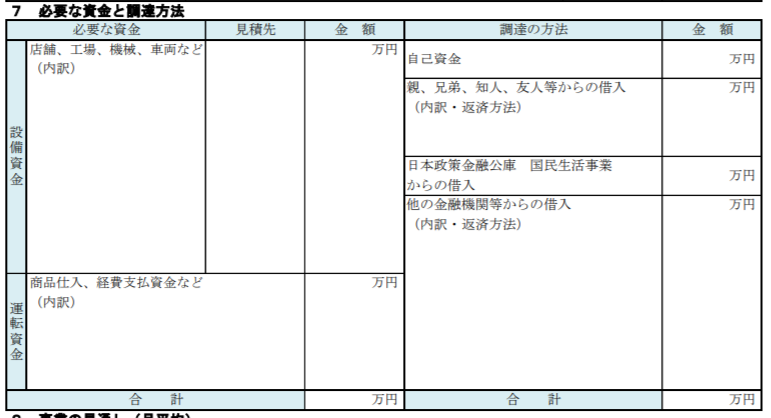

日本政策金融公庫に必ず提出する創業計画書でどこを見れば分かるかと言いますと、『7 必要な資金と調達方法』にある合計金額の20%が準備しておきたい自己資金になります。

また、創業計画資金の20%の自己資金でも一番評価されるのは、コツコツ貯めてきたことが分かる預金通帳です。

このような預金通帳を提示できれば、あなたには創業の覚悟があり、創業までに計画性がある人物と評価してくれます。

審査担当者はあなたの自己資金を確認するために、預金通帳の提出を求めてきます。

ここで、1週間前など面談の直前に振込があるものでは、計画性がある人物とは思ってくれませんよね?

コツコツ貯めるとなると時間が掛かりますが、逆に考えればコツコツ貯めるだけで審査のプラス材料にできます。

あなたが創業を少しでも考えている段階なら、ぜひ今からでもコツコツ貯金をしていきましょう!

自己資金については別記事にして詳しく解説しています。

こちらもCHECK

-

-

【元公庫職員が解説】これって自己資金になる?

続きを見る

見せ金

見せ金は審査担当者にバレた時点で融資は断られます。

対策:見せ金せずに愚直に自己資金を貯める

とても当たり前のことを書いています。。

自己資金がないから見せ金を使ってショートカットしても、審査に落ちて遠回りするだけです。

先ほどの「自己資金が少ないorゼロ」で挙げた対策でも書きましたが、コツコツ貯めることが近道になります。

ちなみに、一度申込みで見せ金を使ってしまうと、記録が残ってしまうのでその後の申込みにも尾を引くことになります…

斯業経験が少ないorゼロ

例えば、これまでサラリーマンとして何年も務めていた友人から「飲食店を始めたいのでちょっとお金貸してほしい。」と言われたら、あなたはお金を貸しますか?

これだけの情報ならばほとんどの人が「貸したくない…」と思うのではないでしょうか。

貸したくないと思う理由はいくつかあると思いますが、一番初めに感じられるのは「本当に飲食店始めて大丈夫なのか??」だと思います。

この感覚はそのまま日本政策金融公庫の創業融資にも当てはまるのです。

日本政策金融公庫は何でもいいから創業を増やしたいわけではなく、しっかり軌道に乗る事業を一つでも世の中に増やすことをミッションとしています。

斯業経験を積むことで事業を軌道に乗せるために必要なスキル(例:業界知識、ノウハウ、技術スキル、人脈など)が身につくと、日本政策金融公庫は考えているのです。

対策:時間をかけて経験を積む

自己資金と同様に、斯業経験も一朝一夕で蓄積できるものではありません。

「どうしてもこのタイミングで開業しなければいけない!」ということでもない限り、自己資金と斯業経験を時間をかけて蓄積してから、公庫に申込みをするのが良いと思います。

先ほども登場した「新規開業実態調査」では、公庫が創業融資を実行した企業の斯業経験の平均年数は15.1年です。

詳細はこちらの記事をお読みください。

こちらもCHECK

-

-

【元公庫職員が解説】これって自己資金になる?

続きを見る

それだけ、公庫は斯業経験を重視しているのです。

噓をつく・話を大げさに盛る

社会人として当然のことですね。

「そんなこと当然でしょ!」と感じている方、申し訳ありません…

「融資面談で良い印象を担当者に与えたい!」という気持ちが強くなりすぎて、つい噓をついたり話を盛ったりしてしまうのだと思います。

本当のことを話してくれない初対面の人を担当者が信用してお金を貸してくれるとは思えないですよね?

真摯な姿勢で融資審査に臨むようにしましょう。

対策:嘘をついたり話を大きく盛ったりしても良いことなし!

対策というほどのものではありませんが、誠実に伝えることが一番です。

審査担当者は初めての取引となると、審査では疑う姿勢であなたの回答を受けています。

そこで話を大きく盛ったり嘘をついたりすると、ただでさえ疑う姿勢の審査担当者がさらに厳しくなりかねません。

自分で審査のハードルを上げたい方はいないはずですので、無駄なリスクを抱えないようにしましょう。

個人信用情報

個人信用情報には、クレジットカードの利用状況や支払い振り、車などのローンの契約状況や支払い振りなどが記載されています。

この個人信用情報から申込人のプライベートの支払い振りが見えるのです。

日本政策金融公庫はプライベートの支払いに遅れがある人は支払いにルーズな人物だと判断し、そんな人物がこれから融資するお金を滞りなく返済できるとは考えにくいのです。

この個人信用情報は事前にご自身で取得することができます。

案外自分が忘れている返済の遅延などがあったりしますので、融資を申込む前に確認することをおすすめします。

1,000円ほどで取得できまして、この費用はケチらないほうが良いです。

対策:時間をかけて履歴をきれいにする(隠すことは不可能!)

こうなれば、今すぐ履歴をきれいにすることはできません。そして、隠し通すことも不可能です。

対策は今後は気を付けて期日通りの支払いを意識し、時間をかけて「きれいな履歴」を作り上げるしかありません。

特に審査のなかで基準はありませんが、直近1年間くらいは期日通り支払っている履歴を作るようにしましょう。

まだ融資の申込みまでに時間がある方は、今からでも各種支払いに遅れが発生してしまわないように気を付けておきましょう。

自己資金・斯業経験と同じように、じわじわと創業融資の申込みのときの武器となります。

公共料金等の支払遅延

『5.個人信用情報』と考え方は同じで、自宅の家賃・光熱費・通信費などの支払い振りをチェックして、毎月支払いが発生するものに対する意識をしっかり持っている人物なのかを判断しています。

これもまた支払いに遅れがあることが分かると、「支払いにだらしない人物」だと判断されます。

日頃の支払いが融資審査に関わってくることをぜひ覚えておきましょう。

対策:時間をかけて実績をつくる(個人信用情報と同じ)

審査担当者が読み取っているポイントが「個人信用情報」と同じですので、対策も同じです。

期日通りの支払い実績は最低でも直近6ヶ月(正直もっとほしいところです。)は作るようにしましょう。

これは、直近6ヶ月分の支払い状況が分かる資料の提出を、公庫から求められるからです。

面談での回答が曖昧

創業融資を受けるタイミングは創業前か創業して間もない時期です。

このころは事業規模も小さく、経理などのバックオフィスも自身でやらなければいけないことから、代表者が事業に関すること全てを把握していて当然だと日本政策金融公庫は考えています。

このため面談で質問に対する回答が曖昧だと、「本当に事業を継続できる人物なのか?」「創業に対する覚悟があるのか?」と経営者としての資質を疑われてしまい、ネガティブ材料として捉えられてしまいます。

堂々とした対応は入念な事前準備があってこそになります。

対策:書類作成の支援を受けたなら、必ず自分の腑に落とすこと!

もしも公庫融資を進めるにあたって外部の支援事業者を利用した場合、必ず出来上がった書類の内容を自分の言葉で話せるようにしておきましょう。

支援事業者のお墨付きをもらっているからと、「これで大丈夫と」思考停止してしまっては、面談時に審査担当者と会話のキャッチボールができなくなります。

もちろん当サイトで行っている個別相談・書類添削サービスも同様です。

私からの助言をちゃんと自身の言葉に落とし込んで面談に臨まないと、全く意味がありませんよ。

不動産業者から提案されたシミュレーションをそのまま公庫へ提出し、「不動産業者に作成してもらったから大丈夫」などと面談で答えてしまうと、融資通過はもうないでしょう…

不動産業者がやるのではなく、あなたの事業ですよ。

熱意を感じない

『6.面談での回答が曖昧』とも近いですが、面談での受答えだけではなく事前に提出する申込書類からも、申込人の創業に対する想いを汲み取っています。

創業融資の審査を通過するためには熱意だけでは不十分ですが、熱意がなくても融資の通過は難しいのです。

何かしらの想いがあって創業を決意し、その実現のために日本政策金融公庫へ融資の申込をされているはずです。

その想いを担当者に伝えるためにもしっかりと書類に落とし込むようにしましょう。

申込書類の準備ついては以下の記事でご紹介しています。

こちらもCHECK

-

-

【事前準備が命】申込するまでの流れと気をつけたいこと

続きを見る

対策:創業するに至った経緯を見直す

熱意がこもる項目は創業の動機です。

資金調達など必要な準備のことをいろいろ考えてしまうと、初心を忘れがちです。

創業するにあたって行き詰ったときは、創業することにした動機や理由を今一度思い返してみると良いですね。

また、面談直前に創業の動機について考えると、気持ちを高めたうえで面談に臨むことができるので良いかもしれません。

事業計画の数字の根拠が弱い

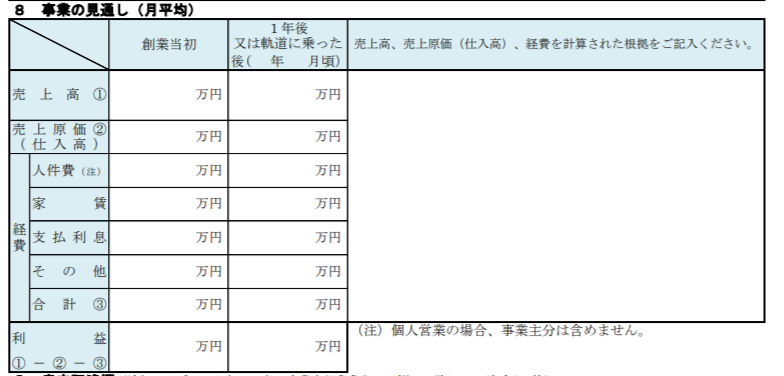

創業計画書の中で一番重要になるのは事業の見通しです。

事業の見通しには、創業当初の売上高・原価・経費・利益はどれくらいで、事業が軌道に乗るころにはどのように拡大するのかを記載することになります。

ここの数字は魅力的なものにしようと思えばいくらでも数字を作ることはできますが、担当者も当然そこに書かれた計画が絵に描いた餅ではないかを検証します。

何を根拠に事業計画を組み立てたのかを担当者は把握したいのですが、その根拠が弱いと組み立てられた事業計画の実現可能性は低く、融資をしてもちゃんと返済してくれない可能性が高いと判断されてしまいます。

計画なので推測の域を出ることはできませんが、どれだけ実現可能性が高められるかが重要になります。

対策:自身の経験・周囲の競合・経営指標を参考に数字を組み立てる

事業計画はあくまで「計画」ですので、未来を確実に予想してそれを数字に落とし込むことは誰もできません。

審査担当者も当然分かっています。

事業計画は推測の域を出ることはありませんので、計画を作る際は何か拠り所となるものが必要になります。

例えば、ご自身の経験で原価率を設定したり、周辺の競合他社の数字を参考にして設定することで筋の通った計画にすることができます。

もう1つのおすすめは経営指標です。

経営指標(公庫HPに飛びます)とは、財務データをもとに企業の収益性や生産性などの指標を公庫が集計したデータになります。

これには、黒字かつ自己資本プラスの企業だけを集計した指標の平均値が掲載されており、この数値を参考にすることで事業が軌道に乗る計画を作成することができるのです。

大風呂敷を広げた事業計画書

『4.噓をつく・話を大げさに盛る』でも書きましたが、融資してもらいたいという一心で「自分がこれから創業する事業はとても有望なものだ」と好印象を与えたいという気持ちはとても分かります。

よく分かるのですが、これもまた融資を断られる理由に繋がります。

融資の可否を判断する根幹にあるものは貸したお金をちゃんと返済してくれるのかです。

そして、返済金がどこから来るものかというとこれから始められる事業の利益です。

返済金が生まれる事業が軌道に乗らないならば、融資金を回収することができず日本政策金融公庫は融資したお金分損することになりますので、融資したくないという判断になるのです。

対策:保守的な計画を作るのがGood

すぐに黒字になるようなピカピカな事業計画よりも、ある程度赤字期間を経て黒字に転換するような計画のほうが良いです。

追加融資の審査の際、前回提出された創業計画書と実績を見比べてどれだけ進捗が進んでいるのかを必ず確認されます。

ここで大風呂敷を広げた事業計画書だと計画と実績に大きな乖離があり、乖離ができた理由について詳しく聞かれます。

そして、今後の見通しについてお話をされても信ぴょう性が薄く、担当者はかなり厳しめにその見通しを分析することになります。

「次こそは!」と言われても、担当者は「本当か?」としか思えません。

事業計画はある程度保守的に作っておくことをおすすめします。

すでに高額な融資を受けている

創業融資を受けたい方のほとんどは今回が日本政策金融公庫との初めての取引だと思いますので、初めての取引の方はここは関係ありません。

読み飛ばしてもらって大丈夫です。

対策:複数法人を経営する事業者は要注意

すでに事業を営んでいて法人を設立して別の事業を始めたいという方は要注意です。

日本政策金融公庫にも融資限度額が設定されており、これは各融資商品で定められています。

注意したいことが実は一つあります。

このため、ご自身が代表であるA法人で高額な融資を受けていれば、代表であるB法人を新たに設立して創業融資を申込しても審査すらできないことになるのです。

ご自身だけではなく配偶者にも対象範囲が広がっていることはぜひ注意しておきましょう。

面談で横文字(カタカナ用語)を多用してしまう

飲食業や理美容業などの既存のビジネスモデルであれば、そこまでカタカナ用語が出ることはないでしょう。

この落ちる理由に最も触れやすいのはスタートアップ企業・ベンチャー企業です。

特にSaaSを展開する企業やアプリの開発・提供をする企業は横文字のオンパレードでした…

うろ覚えですが…

なお、Churn Rateは△%と設定しています。こちらの資料がそのエビデンスになります。またBurn Rateは・・・

ほんとに何言っているのか分かず、数秒ほど時が止まりました…

対策:高校生にも分かる言葉で説明できるようにする

面談の目的は、事前に提出された書類で担当者が気になるところや疑問点を解消して融資ができそうかどうかの判断材料を集めることになります。

面談をスムーズに進めるためには、上記のやり取りのようで無駄な往復をすることは避けなければいけません。

面談を経験すると実感すると思いますが、1~1.5時間ほどの面談は案外あっという間です。

「審査担当者ならこれくらいの用語は押さえておけよ…」と思うかもしれませんが、現状がこうなのだからどうしようもありません。

高校生にも分かるように説明すると思って頭のなかを整理しておきましょう。

事業が成り立つとは思えないor担当者の理解を超えている

こちらもどちらかと言うとスタートアップ企業とかが該当するケースが多いかもしれません。

あまりにも革新的な商品やサービスとなると、担当者の理解の範疇を超えてしまうため「これ、本当に上手くいくのか?」とネガティブに捉えがちになります。

そして仮に担当者が理解を示したとしても、融資の可否を決める決裁者(課長や支店長)が理解を示してくれないことには融資を勝ち取ることはできません。

これまでの融資相談のなかで、僕も上手くいく可能性があったものの機会を失くしてしまったケースがあるのかもしれません。

対策:事業の必要性やニーズを丁寧に説明する

審査担当者は様々な業種の審査経験を通して、広く知識を身に付けています。

一方で、最新のテクノロジーや分野にはどうしても疎い傾向があります。

公庫側のレベルが上がることを待つよりも、専門性の高い分野や事例の無い革新的なケースで融資を申込む場合は相手の目線に合わせて説明することを心がけましょう。

また、事業の有望性を示すためにも客観的なデータなどをこちらから提示することも大事です。

ニーズがどこにどれだけあって、あなたの事業がどう解決できるのか、その実現可能性はどれほどのものなのかなど、論理的に説明できるようになる必要があります。

融資が落ちる理由を把握して万全の準備を!

ここまで融資に落ちる理由についてご紹介しました。

この記事でも何回かお伝えしていますが、創業融資は事前準備が非常に重要です。

極端に言ってしまうと、事前準備で融資の可否が7~8割決まってきます。

ここで知った創業融資のポイントをしっかり押さえて、創業融資の通過率を最大限まで引き上げて臨みましょう!

動画で理解したい方はこちら